A situação económica em Angola e a Agenda 2050

Agitações económicas recentes

Os resultados da política económica angolana que estavam a ser avaliados de forma favorável nas instituições internacionais e na generalidade da opinião pública nos últimos tempos, designadamente, baixa da inflação, consolidação orçamental, controlo da dívida pública e sucesso da liberalização cambial, pareceram sofrer um abalo durante do mês de junho de 2023.

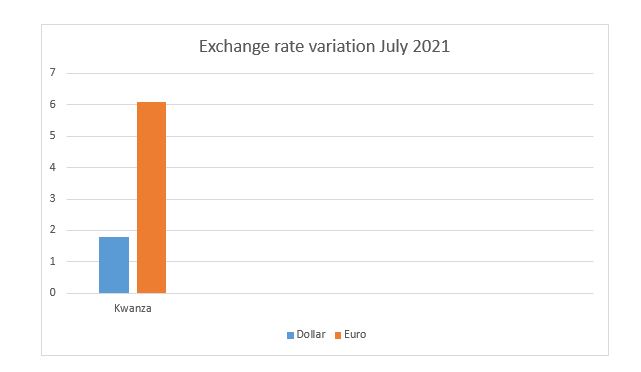

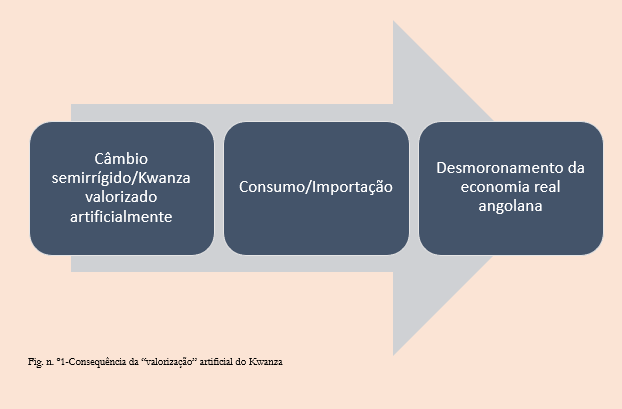

O “gatilho” de tal mudança de perceção foi o anúncio abrupto da subida do preço da gasolina comercial em mais de 80%, devido à retirada parcial do subsídio estatal,( sem o necessário enfoque nas medidas mitigadoras que estavam bem pensadas) a que se seguiram uma série de eventos em catadupa, a exoneração de Manuel Nunes Júnior como ministro de Estado da Coordenação Económica, alguns rumores sobre salários da função pública em atrasos, e inevitavelmente o anúncio de uma agência de rating da baixa da perspetiva económica de Angola de “positivo” para “estável”.[1]A isto acresce que o Kwanza está em depreciação acelerada face ao dólar e ao euro. No final de junho, a moeda nacional angolana passou pela primeira vez os 800 kwanzas por dólar.[2]

A depreciação do Kwanza faz levantar renovados temores de inflação, num país ainda muito dependente de importações para o seu quotidiano. Em Fevereiro passado, o Banco Nacional de Angola informava que o país desembolsara mais de dois mil milhões de dólares (1,8 mil milhões de euros) com a importação de alimentos, em 2022, representando um aumento de 40% comparativamente ao ano anterior.[3] Um valor mais baixo da moeda nacional e uma subida das necessidades de importação de alimentos tem obviamente como resultado preços mais altos.

Por sua vez, a afirmação que o novo ministro de Estado e da Coordenação Económica fez sobre os atrasos de alguns salários públicos em maio, não tranquilizou, pois Lima Massano assegurou que tal se deveu a “um desfasamento entre a altura da recepção dos fundos resultantes da arrecadação fiscal e o período dos pagamentos.”[4]Não se contesta a explicação do ministro, o problema é que mesmo aceitando-a ela contém um problema, que é o da falta de reservas de tesouraria do governo, fazendo indicar que a contenção orçamental imposta pelo Fundo Monetário Internacional (FMI) não criou qualquer espaço para as finanças públicas angolanas. Note-se que apesar do preço do petróleo não estar muito elevado, nos últimos seis meses oscilou entre os 70 e 80 USD, com prevalência para os 75/76 USD. Como o Orçamento Geral do Estado foi feito com base nos 75 USD (o que na altura criticámos[5]), a verdade é que o preço tem estado em linha com a previsão, embora sem margem de manobra.

O possível efeito do preço do petróleo

Face ao exposto, não será, em teoria, o preço do petróleo ainda a ter efeitos negativos no OGE no imediato.

Contudo, tal pode acontecer no segundo semestre. Temos formada a opinião, que existe uma forte pressão de descida do preço resultante dos embargos petrolíferos à Rússia e provavelmente ao Irão. A nossa tese é que estes embargos Ocidentais sobre o petróleo têm como efeito não a restrição assinalável da oferta desse produto pela Rússia, o que faria subir o preço do petróleo, mas a venda com desconto desse mesmo petróleo a intermediários que funcionam como “lavandarias”. Isto significa que quanto mais tempo durar o embargo de petróleo à Rússia, mais esta tornará eficiente os mecanismos de contorno e mais venderá petróleo com desconto. Assim, é muito possível que continue a existir uma pressão em baixo para o preço do petróleo, sobretudo, se associadamente a economia da China continuar sem mostrar a pujança do passado.

Consequentemente, pode acontecer que os apertos orçamentais se intensifiquem no segundo semestre deste ano, se o preço do petróleo sucumbir a estas pressões.

O problema doutrinário e prático

O facto concreto é que as “receitas” do FMI em Angola parecem ter falhado, e mais uma vez a aplicação de doutrinas económicas clássicas não resulta.

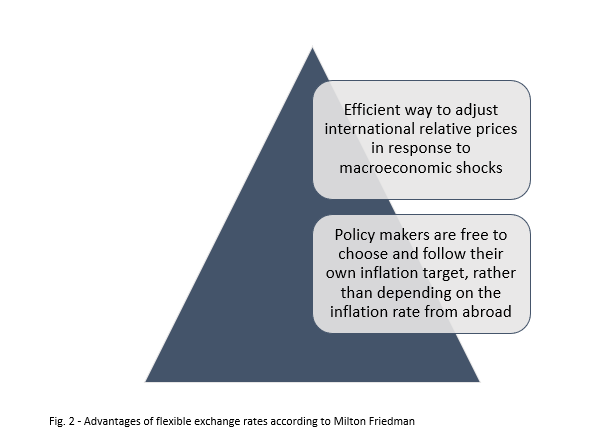

Torna-se cada vez mais nítido que uma teoria universal da economia baseada no pensamento conhecido como clássico e divulgado pelas universidades norte-americanas pode funcionar em economias maduras desenvolvidas ou em locais com instituições (mercado, governo, tribunais) relativamente sólidos, mas não funciona em países ainda com extremos desequilíbrios e em construção institucional. Não se pode falar de verdadeiros mercados funcionado livremente segundo as regras da oferta e procura, nem em governação eficiente ou sequer numa justiça aproximada do funcional em Angola. Por motivos variados, estes são processos em estruturação, sem finalização. Nessa medida, qualquer modelo económico que os assuma como condição prévia, falhará. Por isso, falham as medidas do FMI, não trazendo prosperidade a Angola e fazendo o país andar de crise em crise. Sublinhe-se que desde 2009 que o FMI acompanha e concorda com as políticas económicas angolanas.

Há efetivamente um problema doutrinário subjacente ao impacto negativo da política económica em Angola que se liga ao facto dos principais decisores terem formação em universidades estrangeiras que adotam modelos institucionais de economia de mercado, com maior ou menor intervenção do Estado, mas sempre admitindo que se está perante uma situação em normal funcionamento. Ora, a verdade é que Angola está numa situação pré-institucional pelo que os modelos a aplicar deviam ser de desenvolvimento e construção institucional e não de estabilização. Este problema, parecendo muito teórico, tem uma real relevância prática, pois está-se a aplicar algo que pouco tem a ver com a realidade.

A isto acresce que algumas reformas estruturais fundamentais não foram tomadas pelo governo. Manteve-se um sistema marcado pela interferência de políticos no comando das empresas, pela continuada aposta em oligopólios que são essencialmente importadores, não se tornou a justiça célere e não se diminuiu manifestamente a burocracia.

A conjugação destes fatores leva a que a economia angolana não tenha saído ainda do ciclo do petróleo e da repetição de erros passados.

A interrogação sobre a Agenda 2050

São estas deficiências de base que aparentam limitar o efeito da Agenda 2050. Em anterior relatório elogiámos a forma desassombrada e honesta em como os autores da Agenda faziam o diagnóstico da situação passada e presente[6], e tínhamos alguma antecipação em ler as propostas para o futuro.

É evidente que a Agenda 2050[7] tem muitos objetivos interessantes e análises profundas que estimulam o debate, que deveria ser alargado na sociedade angolana. No entanto, no seu cerne o documento não nos traz a ambição necessária e tem o defeito de se basear, como temos referido, em modelos generalistas.

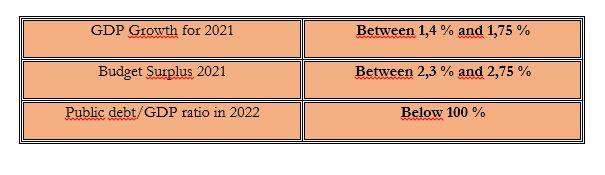

Se repararmos o núcleo essencial dos objetivos estratégicos é pouco mobilizador. O aumento previsto até 2050 do PIB é de 2,4 vezes, o que em termos de PIB per capita, presumindo-se que o crescimento populacional é apenas de 2,1 vezes (e pode ser bem mais) resulta numa subida de 3.675 USD para 4.215 USD do mencionado PIB per capita. Se repararmos é uma subida em 27 anos do bem-estar de população de apenas 14%[8]. Adicione-se que o desemprego ainda se situará na ordem dos 20%. Um valor extremamente elevado, embora a fórmula estatística usada pelo Instituto Nacional de Estatísticas de Angola (INEA) não se possa comparar com outras, por ser mais exigente e por isso apresentar resultados mais negativos[9].

É muito desanimador. Na realidade, face ao aumento da população, o que a Agenda 2050 está a colocar como objetivo é uma quase-não progressão. Não é possível fazer diferente?

Pretende-se que Angola em 2050 seja semelhante ao que hoje são países como o Paraguai, Jordânia, Sri Lanka, Essuatíni ou Mongólia[10]. Não podemos subscrever esta visão, que na prática vislumbra um país estacionado, onde uma subida mais acentuada da população colocará severos problemas.

Conclusões

Com toda a independência e objetividade somos de opinião que esta Agenda futura deveria ser fundamentalmente revista e substancialmente alterada com a participação do Conselho Económico e Social, dos Centros de Estudos variados que trabalham sobre Angola nas universidades e fora delas e das forças vivas do país com vista a apresentar um modelo simultaneamente ambicioso e praticável para o futuro de Angola. Só assim serão ultrapassados os presentes problemas resultantes de maus modelos doutrinários e de pouco reformismo estrutural.

Mais além e mais rapidamente, tem de ser mote do futuro.

[1] https://www.noticiasaominuto.com/economia/2347975/fitch-piora-perspetiva-de-evolucao-de-angola-para-estavel

[2] https://www.dw.com/pt-002/angola-queda-hist%C3%B3rica-do-kwanza/a-66037342

[3] https://www.jornaldenegocios.pt/economia/mundo/africa/angola/detalhe/angola-importou-mais-40-de-alimentos-no-valor-de-mais-de-dois-mil-milhoes-de-dolares-em-2022

[4] https://www.angonoticias.com/Artigos/item/74007/ministro-de-estado-esclarece-atrasos-salarias-no-pais

[5] https://www.cedesa.pt/2022/12/20/analise-da-proposta-de-orcamento-geral-do-estado-de-angola-para-2023/

[6] https://www.cedesa.pt/2023/06/11/estrategia-angola-2050-uma-analise-i/

[7] https://www.mep.gov.ao/angola-2050

[8] Idem, nota 7, p. 22.

[9] https://www.makaangola.org/2023/05/desemprego-o-erro-das-politicas/

[10] Países que na atualidade têm um PIB per capita próximo dos 4125 USD. GDP, Per Capita GDP – US Dollars”, e 2018 para gerar a tabela), Divisão Estatística das Nações Unidas.