Reformas para a inversão do declínio da Sonangol

Rui Verde[1]

1-O declínio estrutural da Sonangol

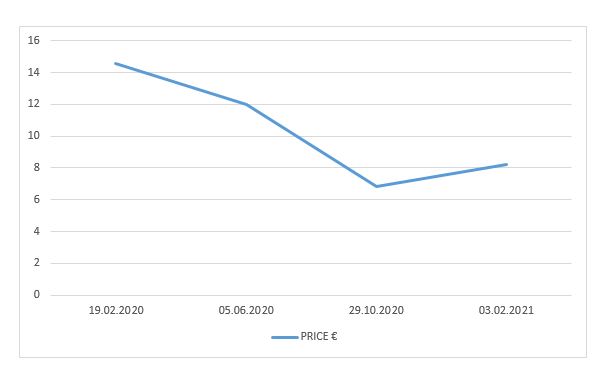

A Sonangol atravessa um processo de declínio que não pode ser explicado apenas por conjunturas desfavoráveis, como a pandemia ou a volatilidade dos preços internacionais do petróleo. O que se observa é uma erosão estrutural, resultante da fragilidade institucional e da sua incapacidade em aumentar a produção petrolífera.

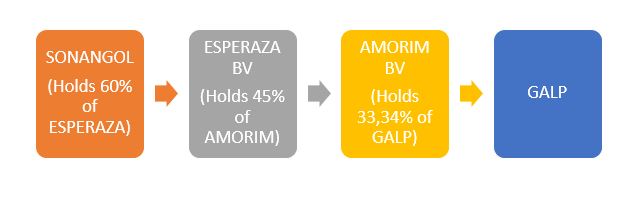

Ao mesmo tempo, os investimentos fora do petróleo — em saúde, transportes, telecomunicações ou imobiliário — revelaram-se insustentáveis, acumulando centenas de milhões de dólares em prejuízos e funcionando como um peso crónico sobre as contas[2]. A má governança, marcada por corrupção, nepotismo e esquemas de desvio de combustível, corroeu a credibilidade da empresa e expôs a sua vulnerabilidade institucional[3].

Assim, o declínio da Sonangol não é conjuntural, mas estrutural: resulta da fragilidade dos seus negócios paralelos, da má gestão e da incapacidade de aumentar a produção. O que está em causa não é apenas a oscilação de resultados financeiros, mas a própria relevância da empresa no futuro de Angola.

2-Números do declínio e a sua opacidade

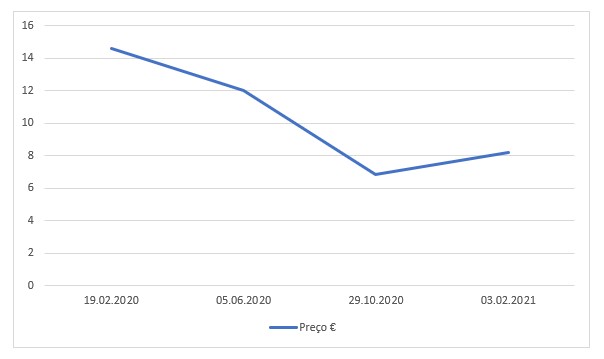

Os números comprovam o declínio sustentado da companhia. Há visível uma tendência de queda dos lucros anuais: em dólares, passaram de 2,1 mil milhões, em 2021, para os 846 milhões USD em 2024. O seu volume de negócios também vai decrescendo, USD 11 483 milhões em 2023 para USD 10 445 212 095 em 2024. Enquanto, isso a sua produção de petróleo está estagnada nos 200 milhões de barris/ mês[4].

***

Ao mesmo tempo, a auditora EY continua a alertar para a opacidade em alguns dos aspetos mais fundamentais da contabilidade da empresa, afigurando-se que a situação é bem mais difícil e insustentável do que aquilo que uma primeira leitura dos números evidenciaria.

De acordo, com a EY, os ativos financeiros da Sonangol apresentam sinais de imparidade: Os investimentos em subsidiárias (544,8 mil milhões de kwanzas) e outros ativos financeiros (666,8 mil milhões) não apresentam provas suficientes para confirmar a sua recuperabilidade futura e é impossível verificar se todos os investimentos estão corretamente reconhecidos.

Igualmente, nas contas a receber do Estado e de entidades públicas, o saldo total ascende a 6,5 biliões de kwanzas, dos quais mais de 1,1 biliões estão em processo de validação e reconciliação, sem que seja possível confirmar a sua existência, propriedade ou recuperabilidade. O restante saldo (5,3 biliões) carece de um plano de reembolso, o que torna impossível determinar se deve ser classificado como um ativo corrente ou não corrente. As relações entre o Estado angolano e a Sonangol EP não podem ser consideradas totalmente credíveis ou transparentes devido a uma série de fatores que revelam opacidade estrutural, falta de mecanismos de verificação pública e dependência de estimativas internas não auditadas. Em primeiro lugar, os acordos de compensação celebrados entre as duas partes — em 2019, 2020 e novamente em 2023 — baseiam-se em processos de reconciliação de saldos que não estão sujeitos a escrutínio externo ou auditoria independente. A validação de créditos e dívidas é realizada utilizando metodologias internas definidas pelo Conselho de Administração da Sonangol, o que torna impossível verificar se os valores compensados refletem com precisão a realidade económica das partes.

Além disso, a conversão de ativos e passivos denominados em kwanzas para dólares americanos é realizada utilizando a taxa de câmbio média do ano fiscal em que as transações foram geradas, sem especificar se este critério foi acordado com o Estado ou se existem mecanismos de controlo para garantir a equidade dessa conversão. Esta prática introduz uma margem de discricionariedade contabilística que pode distorcer os saldos finais.

No final de 2024, a Sonangol efetuou uma compensação adicional de créditos e dívidas com o Estado e outras entidades públicas, com base no artigo 59.º do Código Geral Tributário. No entanto, esclarece-se que apenas foram considerados os créditos reconhecidos pelo órgão estatal competente na data do balanço, o que implica que existem outros créditos não reconhecidos cuja existência e legitimidade permanecem em dúvida.

Por fim, o saldo remanescente a favor da Sonangol — 4,537 mil milhões de dólares — é o resultado de uma cadeia de compensações sucessivas, sem a publicação de um relatório consolidado que permita a verificação da rastreabilidade das operações, os critérios de inclusão ou exclusão de itens ou o impacto fiscal dessas compensações.

***

Estas reservas refletem uma opacidade significativa na contabilidade da Sonangol, especialmente no que diz respeito à fiabilidade dos seus ativos financeiros e à sua relação de crédito com o Estado angolano. A falta de documentação adequada e de processos de verificação contabilística concluídos levanta dúvidas sobre a transparência, exatidão e apresentação fiel das contas consolidadas.

Em conjunto, estes elementos revelam uma relação marcada pela falta de transparência documental, pela ausência de auditoria pública e pela dependência de estimativas internas, o que compromete a credibilidade dos saldos entre a Sonangol e o Estado angolano.

Na verdade, as reservas da EY demonstram que não se sabe precisamente a situação financeira e patrimonial da Sonangol.

3-Falta de eficácia da gestão

A eficácia da gestão da Sonangol tem sido cada vez mais questionada, especialmente à luz do declínio sustentado do investimento e da produção de petróleo, que reflete uma desconexão entre os objetivos estratégicos declarados e os resultados operacionais reais.

Durante anos, a Sonangol foi considerada o motor económico de Angola, mas o seu desempenho recente mostra sinais de estagnação estrutural. Apesar dos esforços de reestruturação iniciados em 2017, a empresa continua a enfrentar desafios significativos em termos de eficiência operacional, governação corporativa e capacidade de investimento.

A produção interna total de petróleo tem diminuído constantemente, passando de mais de 1,8 milhões de barris por dia em 2008 para menos de 1,1 milhões em 2024, com a Sonangol a não conseguir reverter esta tendência com novas tecnologias de exploração ou de recuperação melhorada, a sua produção está estagnada.

Um dos fatores críticos tem sido a redução do investimento em exploração e desenvolvimento. Em vez de priorizar o reinvestimento produtivo, a Sonangol tem alocado recursos para a compensação da dívida com o Estado, operações financeiras opacas e manutenção de ativos não estratégicos. Esta orientação limitou a sua capacidade de atrair parceiros internacionais e renovar reservas, comprometendo a sua sustentabilidade a longo prazo.

Além disso, a gestão da empresa tem sido marcada por decisões centralizadas e falta de transparência na execução do orçamento. Embora tenham sido anunciados planos de privatização parcial — como uma oferta pública inicial de até 30% das suas ações —, permanecem dúvidas sobre a qualidade da informação financeira e da governança interna, o que desmotiva potenciais investidores.

Em suma, o declínio na produção e a contração do investimento refletem uma gestão ineficaz que não conseguiu adaptar a empresa a um ambiente energético global mais competitivo e diversificado. Sem uma reforma profunda do seu modelo de governação e uma estratégia clara de reinvestimento produtivo, a Sonangol corre o risco de perder o seu papel central na economia angolana.

4-O plano de reforma da Sonangol

A reforma da Sonangol deve ser concebida como um processo estruturado e transparente, capaz de responder simultaneamente às exigências de eficiência empresarial, credibilidade institucional e benefício social.

O modelo proposto assenta em várias linhas de ação complementares.

- Em primeiro lugar, a privatização de 45% do capital em mercado internacional, com a salvaguarda de que um terço dessa fatia seja reservado aos empregados, cria um duplo efeito positivo: por um lado, abre a empresa ao investimento externo, trazendo capital fresco e know-how internacional; por outro, garante que os trabalhadores se tornam acionistas, participando diretamente nos resultados e adquirindo legitimidade para ocupar lugares na administração. Esta medida não apenas democratiza a estrutura acionista, mas também introduz práticas de gestão mais modernas e menos dependentes de lógicas político-partidárias.

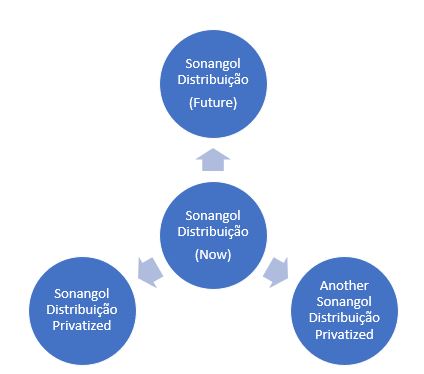

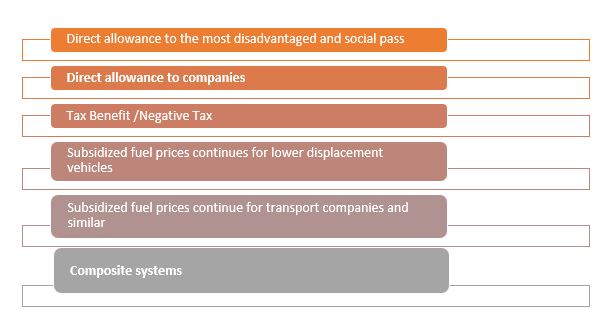

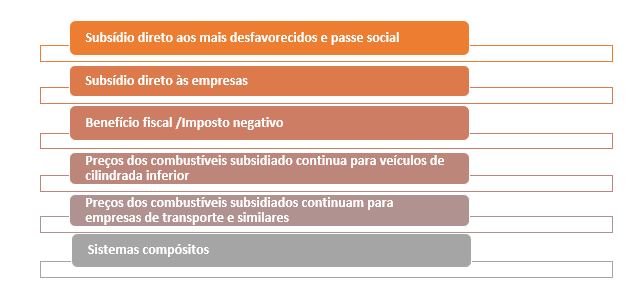

- Em paralelo, a privatização seletiva das grandes áreas da Sonangol que sistematicamente dão prejuízo, e também da Sonangol Distribuição, responde a uma racionalidade económica clara. O segmento downstreaming, que envolve refinação, transporte e distribuição de combustíveis, é tradicionalmente mais exposto a custos elevados, volatilidade de preços e margens reduzidas. Ao transferir estas operações para investidores privados, cria-se espaço para que o Estado e a Sonangol concentrem esforços nos segmentos estratégicos e rentáveis, como a exploração e produção. A privatização do downstreaming permite ainda maior concorrência no mercado interno, o que pode resultar em preços mais competitivos e melhor qualidade de serviço para os consumidores.

- Outro eixo fundamental da reforma é a introdução de uma lei que proíba militantes de partidos políticos de ocupar cargos na Sonangol. Esta medida visa blindar a empresa contra a captura partidária e assegurar que a gestão se pauta por critérios técnicos e meritocráticos. A independência da administração é condição indispensável para atrair investidores internacionais e recuperar a confiança pública, evitando que a Sonangol seja utilizada como instrumento de clientelismo político.

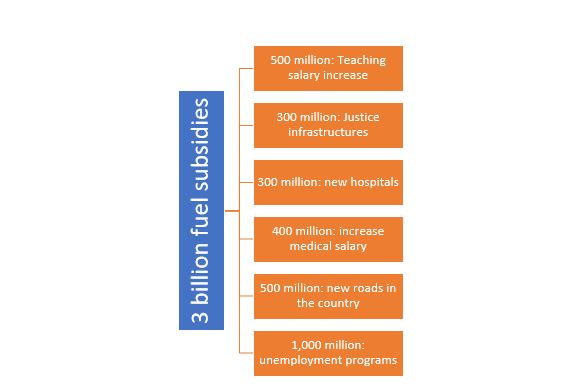

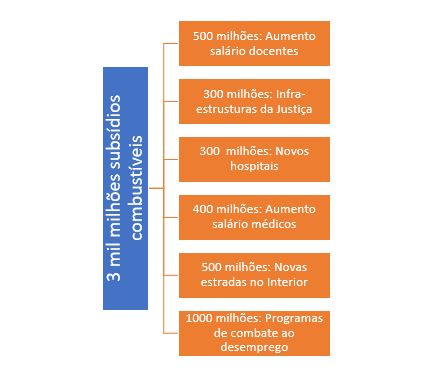

- No plano social, o modelo prevê que uma parte das receitas seja destinada diretamente às comunidades locais e às províncias onde se obtém petróleo. Esta redistribuição territorial contribui para reduzir desigualdades regionais, reforçar a legitimidade da exploração de recursos e criar um vínculo positivo entre a população e a empresa. Ao canalizar fundos para infraestruturas, educação e saúde nas zonas produtoras, a Sonangol pode transformar-se num agente de desenvolvimento inclusivo, mitigando tensões sociais e ambientais.

- Finalmente, o aumento do investimento em investigação e desenvolvimento (R&D) é essencial para garantir a sustentabilidade futura da empresa. Num contexto global de transição energética, a Sonangol deve investir em tecnologias de eficiência, energias renováveis e soluções de descarbonização. Este esforço em inovação não apenas diversifica a sua base de negócios, mas também posiciona Angola como ator relevante na economia energética do futuro.

Em síntese, este modelo de reforma combina abertura ao capital internacional, democratização interna, racionalização económica, blindagem institucional contra interferências partidárias, redistribuição social e aposta em inovação. Trata-se de um desenho que procura equilibrar eficiência empresarial com responsabilidade social e credibilidade política, criando as condições para que a Sonangol se transforme numa empresa moderna, competitiva e legitimada perante a sociedade angolana e a comunidade internacional.

[1] Este texto conta com os subsídios obtidos na Jornada de Estudos sobre Companhias Nacionais de Petróleo em que participei ocorrida no Colégio do México em Novembro de 2025.

[2] https://portalangoline.com/negocios-fora-do-petroleo-dao-850-milhoes-usd-de-prejuizos-em-5-anos/

[3] https://diariodosnegocios.com/sonangol-corrupcao-distribuidora-fraude-combustivel/

[4] Cfr. Relatórios da Sonangol em https://www.sonangol.co.ao/